Los bancos están obligados a evolucionar con vistas a satisfacer las expectativas presentes y futuras de sus clientes. Los clientes de banca corporativa y comercial demandan cada vez más herramientas y servicios para mejorar la gestión de su tesorería.

Todo ello está dando lugar a la apertura de los datos de las transacciones para mejorar visibilidad del efectivo y facilitar las integraciones en soluciones más amplias. A modo de ejemplo, los clientes corporativos que integran los datos bancarios de las transacciones en tiempo real en los sistemas ERP ya pueden hacer uso del aprendizaje automatizado para detectar tendencias y mejorar la previsión de efectivo.

Los pagos son fundamentales para la conciliación de la gestión de la tesorería y la posición del cliente, y cada vez están más automatizados para reducir el riesgo de fraude y evitar las demoras. El hecho de que la intervención manual sea menor tiene la ventaja añadida de que se minimizan los incidentes derivados de errores humanos.

A nivel interno, los propios bancos están racionalizando procesos para reducir los costes e incrementar la eficiencia. La automatización de procesos robóticos, junto con las soluciones de aprendizaje automatizado, están ayudando a los bancos a digitalizar procesos que antes eran manuales en tareas de conciliación, detección de fraudes y delitos financieros. Al terminar el día, estos procesos tienen un impacto directo en la posición de caja.

No obstante, el cumplimiento de dichas expectativas presenta desafíos que los bancos tienen que superar. En este post, nos vamos a centrar en los retos y oportunidades que plantea el uso de APIs en la gestión de efectivo.

Desafíos en la gestión del efectivo

La ejecución de los pagos y el intercambio eficaz de información entre el banco y sus clientes corporativos han sido siempre algunos de los retos más importantes de la gestión de efectivo.

Estas entidades operan en diferentes niveles de madurez tecnológica. A lo largo de la historia, los bancos han tratado de implantar un proceso de referencia repetible y escalable, sin que los reguladores hayan establecido ninguna norma obligatoria, lo que ha supuesto que los desafíos persistan.

La gestión de la liquidez también ha supuesto un reto. El desglose de las plataformas bancarias entre divisas y departamentos ha dado lugar a una visión inconsistente de las posiciones de tesorería y a mediciones de liquidez inexactas.

A modo de resumen, la realidad para muchos bancos es que los procesos de gestión de efectivo son sumamente manuales y consumen mucho tiempo; cada vez urge más introducir mejoras en todo el proceso, y, en particular, aquellas que estén relacionadas con el intercambio de información con clientes corporativos.

Cómo las APIs pueden resolver los desafíos

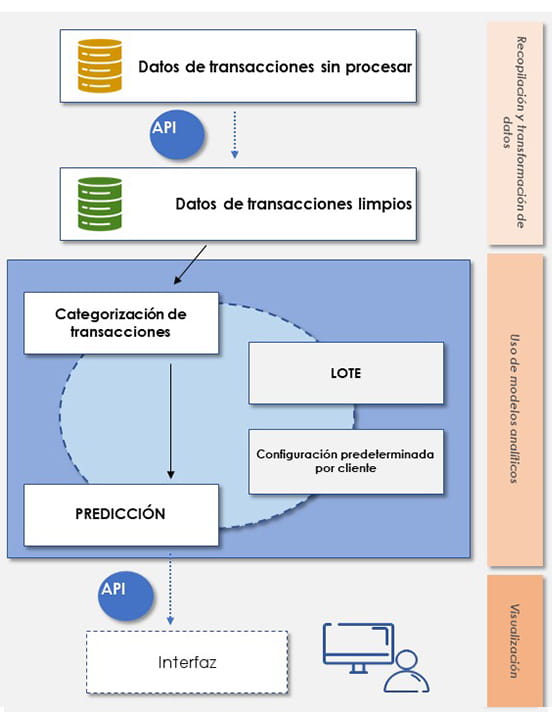

Las APIs (Application Programming Interfaces, Interfaces de Programación de Aplicaciones en español) son una vía clave de mejora. Exponen datos y funcionalidades a través de interfaces de servicio estandarizadas y son el elemento que permite que distintas entidades, que operan en entornos tecnológicos completamente diferentes, puedan intercambiar datos sin problemas.

Además, los datos intercambiados se estructuran y clasifican para satisfacer las necesidades de un gran número de suscriptores, que pueden leer aquello que es relevante y hacer caso omiso del resto, en función de lo que necesitan.

A modo de ejemplo, NTT DATA ha diseñado una solución para que los bancos puedan ofrecer a sus clientes la posibilidad de operar a través de su sistema de banca corporativa mediante cuentas abiertas en bancos asociados (bancos titulares de cuentas) en otros territorios (ejecución de pagos, extractos).

Para ello, NTT DATA ha desarrollado una plataforma de pasarela para controlar todas las operaciones y distribuirlas entre los distintos bancos a través de APIs.

Las APIs funcionan como un tejido conectivo que permite que plataformas tecnológicas dispares se comuniquen entre sí, tanto en el plano interbancario como intrabancario. Las APIs ya se están imponiendo en el sector de la banca gracias a la aplicación de la Directiva sobre Servicios de Pago Revisada (PSD2), una normativa de banca abierta europea que obliga a los bancos a autorizar el acceso a sus datos bancarios a terceros.

Los bancos están aprovechando la oportunidad de desplegar APIs para exponer las funciones de datos de back-end a sus clientes, intercambiando datos de transacciones y cuentas directamente, y de forma inmediata, con estaciones de trabajo de tesorería y otras plataformas empresariales.

Algunas de las APIs que NTT DATA está ayudando a los bancos a desarrollar, están relacionadas con extractos de ficheros, información de cuentas (saldos, agregado de movimientos...), información histórica y seguimiento de pagos internacionales. NTT DATA ofrece un servicio integral, desde la identificación de las APIs más relevantes hasta su creación, implementación y seguimiento de los resultados obtenidos.

Conclusión

No cabe duda de que los beneficios derivados de la implantación de soluciones APIs son de gran alcance. La cuestión ya no es si la adopción de APIs es una estrategia correcta para los bancos, puesto que éste ya es un tema superado desde muchos puntos de vista, sino más bien los casos de uso que pueden explotar la tecnología de la forma más rápida y eficaz.

Las empresas necesitan implantar APIs con ingenio para obtener el máximo impacto y utilizarlas para ofrecer una experiencia de cliente sin fricciones y sin fisuras.